下半年资产配置何去何从?红利行情有望延续

步入下半场,上半年表现强势的红利资产配置窗口是否依然存在?成为投资者关注的热点话题。从各大券商机构近日推出的中期展望及下半年投资策略看,普遍认为红利资产仍具备较好的配置价值。与此相关主题基金也依旧在震荡市中突出重围,如长盛量化红利A(080005)今年以来净值增长率已经突破15%。

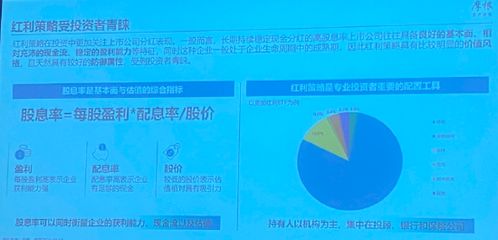

银河证券在《2024年A股市场中期投资展望》中指出,高股息(红利)行情有望延续全年。具体来看,当前国内经济仍处于房地产下行、新动能增长的转型期,经济修复斜率偏缓,市场主体信心仍显不足。未来一段时间,在国内经济延续修复态势的背景下,高股息资产的确定性较强,有望持续受到投资者的关注。中金公司也指出,当前国内的高股息资产在低通胀和内需不足的宏观背景下仍具有吸引力。资本市场深化改革,鼓励提高分红,为高股息表现提供长期支持。

值得注意的是,尽管当前宏观环境利好高股息表现,且风险相对可控,但是在操作上却需要更加谨慎。长盛基金首席投资官、长盛量化红利基金经理王宁指出,无论是个人还是机构大型的配置底仓,红利主题仍是一个长期不错的选择,不过目前需要阶段性调整组合,保持一定的胜利成果,此阶段的重点是防止组合出现大规模的回撤,下半年资产配置何去何从?红利行情有望延续在这个情况下,再去观察后续哪些行业、哪些个股会有一些超额收益的机会。

银河证券最新发布的数据显示,截至7月5日,长盛量化红利A(080005)今年以来净值增长率15.55%,最近1年为13.65%,在同类可比的偏股型基金中排名前1%(22/1631)。中长期来看,该基金近三年、近五年收益率分别为18.21%、119.20%,分别排名11/948,10/436,同时囊获三年期、五年期五星评级。再拉长视角,该基金自2009年11月25日成立以来累计净值增长率420.99%,年几何平均收益率11.95%,同期沪深300指数下跌3.30%。

虽然当前市场频繁波动倍加考验投资信心,但放眼长期,公募基金在主动权益投资领域仍涌现出一批穿越牛熊的“耐力基”。以长盛基金为例,同源数据显示,除了长盛量化红利,成立于2002年的长盛成长价值和成立于2004年的长盛动态精选,均同时收获银河证券三年期、五年期五星评级,且成立以来年几何平均收益率均超过10%,分别为12.76%和10.69%。长盛高端装备制造、长盛创新驱动、长盛盛辉获得银河证券五年期五星评级;长盛同鑫行业配置和长盛中小盘精选也获评银河证券三年期五星评级。