审慎看待周期性消费,公用事业次级银行等表现优于大市

文丨亚历克斯·莫里森

(AlexMorrison)

编辑丨何艳

在六月份的美国联邦公开市场委员会会议上,美联储意外发表鹰派言论,表明当前平均预期今年只会降息一次。不过,审慎看待周期性消费,公用事业次级银行等表现优于大市这也并不意味着美联储在九月份启动降息的可能性被完全排除了,因为仍有8名委员预计2024年或将降息两次,而美联储主席鲍威尔也明确表示政策将取决于数据。

鉴于这种不确定性,对于固定收益投资者而言,短期债券似乎是希望降低整体信贷配置风险,并避免押注久期(Duration)或利率风险的一种选择。

美联储将推迟宽松政策时间表

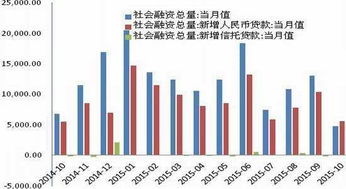

利率市场第一季度的通胀和利率预期发生了变化。起初,市场预期美联储会加快降息步伐,但这种预期很快就被削弱了。

美国今年强劲的通胀数据表明通胀的一些分项仍然具有粘性。虽然部分通胀数据显示出一些降温迹象,但加上美国经济的韧性,我们认为美联储将推迟宽松政策的时间表。

在此背景下,市场对降息的定价被进一步推后到今年晚些时候,同时降息的次数也减少了,这推高了收益率。

通胀持续高企

全球短期信贷依然强劲

对于信用债市场,我们主要聚焦全球短期信用债。全球1-5年期公司债息差持续收窄,这种收窄反映了市场看好风险资产,而好于预期的经济数据和今年降息虽迟但到的预期又支持了乐观情绪。

从全球短期信用债的总回报来看,利差和信用息差收窄的贡献抵消了政府债券收益率的上升。该资产类别在第一季度实现了正回报。相对于非金融企业,金融企业表现强劲,而从信用债质量来看,高收益和较高贝塔表现优于高质量信用债。

通胀仍是热门话题,也是投资级信用债面临的主要风险。通胀数据进一步证明了“最后一公里”的粘性,再加上美国经济增长的韧性,美联储很可能会推迟宽松时间表。美联储没有看到6月份开始降息所需的进展,我们认为至少要到9月份才会降息。

展望欧洲,考虑到该地区较弱的经济背景,通胀率正在向2%的目标迈进,欧洲央行在6月的会议上下调了利率,存款利率下降25个基点至3.75%。

然而,一个关键问题是欧洲央行准备在多大程度上偏离美联储。

我们同意欧洲央行行长拉加德的观点,即欧洲央行和英格兰银行不需要在短期内受制于美联储的决策,因此我们应该看到降息会在未来3-4个月内对基金内约三分之一资产的期限产生积极影响。

全球信用息差已经考虑到了更积极的经济形势和今年降息的预期。

我们认为综合收益率仍然具有吸引力,因为政府债券收益率的回升抵消了信用息差的收紧。

公用事业、次级银行、优质高级保险

表现优于大市

基于综合收益率,从短期公司债券角度来看,我们对整体前景仍持乐观态度,但也意识到信用息差表现良好,这意味着在市场回调时缓冲空间较小。这也要求我们有选择性地关注市场中风险较高的部分,这些部分最近的表现优于较安全的部分。

考虑到我们对消费者疲软的担忧,我们最近一直对消费类行业持审慎态度,尤其是周期性消费。同样,我们仍然倾向于防御性较强、受监管程度较高的行业,如公用事业,我们一直对这些行业超配。

就金融债而言,我们仍然看好银行次级债,尤其是欧洲地区银行发行的,但我们减持了一些在第一季度息差大幅收紧的持仓。我们偏好一级市场上更优质保险公司发行的优先债券。

就久期而言,虽然从12个月的角度来看,我们仍然对久期持总体乐观态度,因为我们认为利率下降虽迟但到。

考虑到目前美国降息时间和幅度的不确定性,我们一直表示我们相对于美国适度看多欧洲和英国的久期(对美元债久期持平)。

鉴于目前颇具吸引力的起始收益率和利率预期仍将波动,我们认为短期信贷在未来一年内以风险调整后的预期回报来说,都是极具吸引力的投资机会。我们认为,全球主动投资策略应能帮助投资者找到更具吸引力的信贷利差,且或几乎不会增加额外风险。

(作者系安本固定收益投资经理。文章仅代表作者观点,不代表本刊立场。文中提及个股仅做分析,不做投资建议。)