分红实现率遭遇滑铁卢,仅家合资公司平均投资收益率超%

自增额终身寿险预定利率从3.5%降至3%之后,分红险在市场上开始有了一席之地。

据《华夏时报》记者不完全统计,截至目前,已有27家人身险公司公布800多款分红型保险产品2023年分红实现率。但这其中,近半数产品的红利实现率低于100%。而在2022年,90%的产品红利实现率超过了100%。红利实现率遭遇“滑铁卢”,也让消费者对分红险产生了到底值不值得买的质疑。

“红利实现率不及预期的原因主要是投资收益下滑和监管‘限高令’所致。”受访业内人士向《华夏时报》记者表示,但分红险是具备平滑机制的产品,即使在监管窗口指导下,险企派发红利少了一些,也不意味着,这些钱就进了保险公司的账户,而是会进入分红险账户逐年累积,未来在合适的时机,险企会将这部分钱重新分配给保单持有人。

“限高令”防范利差损

分红险,是指保险公司将其实际经营成果产生的盈余,按一定比例向保单持有人进行分配的人身保险产品。2023年初,原银保监会发布《关于印发一年期以上人身保险产品信息披露规则的通知》,强制要求保险公司在官网披露分红险产品的红利实现率。

“红利实现率”是指分红险产品实际派发红利与销售时演示红利之间的比值,红利实现率等于100%,说明实际派发红利与演示红利一致;红利实现率低于100%,说明实际派发红利低于演示红利;而红利实现率高于100%,则说明实际派发红利高于演示红利。

今年是保险公司第二次披露分红险的红利实现率。整体来看,2023年近半数产品的红利实现率低于100%。而在2022年,90%的产品红利实现率超过了100%。

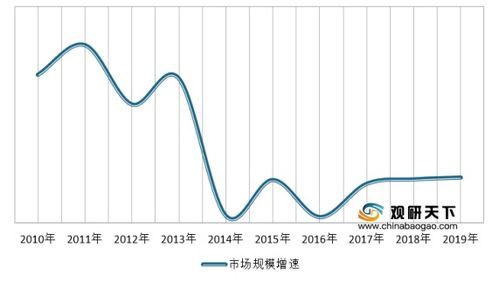

那么,红利实现率因何出现大滑坡?北京排排网保险代理有限公司总经理杨帆向《华夏时报》记者表示,近两年,受权益市场表现不佳以及市场利率持续下降的影响,保险公司的投资收益率也普遍下滑,从而影响了分红险的分红水平。投资收益是保险公司盈利的重要支撑,当投资收益下降时,分红险的红利实现率也必然随之下降。

除了受投资收益不及预期的影响外,部分险企红利实现率大幅下降还与监管“限高令”有关。杨帆指出,今年3月,监管部门要求人身险公司进一步落实成本收益匹配原则,部分中小险企的万能险结算利率上限下调至3.3%,大型险企结算利率上限进一步下调至3.1%。分红险的分红水平也要参照万能险执行。

“近些年,监管部门一直在推动行业降低负债端成本,防范利差损风险,针对一些2023年度投资收益率明显低于红利收益率的保险公司实行了窗口指导,限制超出其能力的分红兑付,这导致部分险企的分红水平有所下降。”北京大学中国保险与社会保障研究中心专家委员会委员朱俊生向《华夏时报》记者说道。

值得一提的是,2022年红利实现率显著高于2023年还有另一层因素,“彼时,因行业首次披露该指标,为应对激烈的市场竞争,一些保险公司在自身投资收益并不理想的情况下,以公司自有资本金贴补分红账户,仍然给到很高的红利实现率水平。”一位业内人士向《华夏时报》记者指出,但在当前的投资环境下,这种行为会加重保险公司经营风险,反而不利于未来长期责任的履行。

该业内人士告诉本报记者,监管部门只是对2023年度投资收益率明显低于分红收益率的保司进行了窗口指导,限制超出保险公司自身能力之上的红利兑付行为,如果保险公司自身能力允许,仍然可以给到客户较为理想的红利水平。

分红险仍具优势

虽然红利实现率显著下降,但分红险仍具竞争优势。“在人口老龄化背景下,分红险更多与养老保险产品结合,兼具风险保障和一定的收益功能。”朱俊生向《华夏时报》记者表示,即使分红实现率下降,但与股票、基金以及理财产品等相比,分红险仍具有较高的性价比。

此言不虚,2022年以来银行定期存款利率5度下调,三年期定存挂牌利率已降至1.95%。10年期国债收益率也创下20年来新低,30年期不及2.5%。而此前备受市场关注的增额终身寿险也已进入“2”时代。

首都经贸大学农业保险研究所副所长李文中亦向《华夏时报》记者表示,分红险一直是一款收益稳定,投资风险较小的金融产品,对于那些稳健的投资者来说,仍然不失为较好的投资选择。并且利率市场和资本市场的变化对其他金融产品的收益也会产生较大影响,分红险的部分相对优势会继续存在。

的确,当前市场主力增额终身寿险的预定利率上限是3%,而主力分红险产品的保底收益是2.5%,二者只有0.5个百分点的差异,在“保底 分红”的模式下,分红险实际收益率很容易超越预定利率3%的增额终身寿。

根据《分红保险精算规定》要求,保险公司分配给保单持有人的比例不低于可分配盈余的70%。分红险的利益由两部分组成,即“保证利益 分红利益”,保证利益主要取决于产品预定利率,上限为2.5%;分红利益则是以4.5%减去产品预定利率为利益演示基础,再乘以70%。

根据上述业内人士简单测算,现行分红险产品预定利率上限是2.5%,好的产品远期保证利益可以达到2.3%的水平,假设红利实现率是100%,保单利益可达到2.3% (4.5%-2.5%)×70%=3.7%;若红利实现率是70%,保单利益为2.3% (4.5%-2.5%)×70%×70%=3.28%;若红利实现率为50%,保单利益则为2.3% (4.5%-2.5%)×70%×50%=3.0%。

“分红险的红利分配具有长期持续的特征,分红险拥有的平滑机制可以平滑各年度收益,也就是说险企可以选择在分红投资收益率高的时候保留部分收益,在分红投资收益率低的时候派发所保留的部分收益,维持分红实现率的长期稳定持续。”上述业内人士解释称,比如今年因监管窗口指导导致红利少分配了一些,这些红利会进入到分红特别储备中,在来年会多分出去给客户。

普华永道中国金融行业管理咨询合伙人周瑾在接受《华夏时报》记者采访时表示,从保险公司的角度,长期利率的下行会使得保险资金运用的投资收益也呈现下行的趋势,而具有刚性资金成本的产品则会不断累积潜在的利差损风险,因此需要提升分红型产品的占比,降低负债成本的刚性,与客户共担投资收益下行的风险。

合资险企表现优异

从消费者的角度来看,朱俊生告诉本报记者,购买分红险主要还是关注三方面,一是累计红利实现率,因为一年的数据并不能反应问题,长期累计的实现率对客户而言更有价值。二是保险公司风险管理能力,包括管理好客户对未来分红水平的预期,预期过低会影响产品销售预期,而预期太高,在当前利率下行的环境下,将来很可能因无法满足客户期望而带来退保。三是保险公司的长期投资收益率,因为分红水平主要取决于保险公司的投资能力。

“购买分红险主要是看保司的投资收益率、分红特别储备(投资平滑机制)、分红精算规定(70%可分配盈余给保单持有人)、预定利率(保证3.0%、2.5%或更低),分红实现率遭遇滑铁卢,仅家合资公司平均投资收益率超%其核心还是要看投资收益率。”上述业内人士说道。

《华夏时报》记者注意到,在部分险企红利实现率大幅下调的一些合资险企投资运营水平表现依旧亮眼。从2024年一季度76家寿险公司披露的近三年的平均总投资收益率指标来看,超过5%的公司仅有8家,分别为同方全球人寿6.1%、陆家嘴国泰人寿5.73%、中美联泰5.69%、光大永明人寿5.53%、中英人寿5.46%、复星保德信人寿5.21%、北方正大人寿5.21%、安联人寿5.03%,而上述8家均为合资公司。

“合资公司在投资理念成熟度和风险管理水平上有一定优势。”某资深保险业研究人士向《华夏时报》记者表示,2023年欧美日股市、A股市场上类债股表现出色,比较契合合资公司投资风格,加上合资公司大多注重资产负债匹配,固收投资平均久期较长,在债券市场牛市中,对提升收益率的正向作用非常明显。

上述行业研究人士还指出,2023年高收益率投资品种主要是类债股和长债,这两类产品市场容量有限,如果资金规模过大,很难配置到足够的类债股和长债。大型险企更注重均衡配置,而2023年绝大部分股票都表现惨淡,均衡配置的结果就是权益投资业绩不太理想。

当然,因风险偏好的不同,并非所有消费者都青睐分红险,预定利率3%的增额终身寿产品同样受到追捧,该产品将确定的保险利益明确写进保险合同,受监管和法律的双重保护。但当前已有险企下调增额终身寿的预定利率至2.75%,业内人士均认为,从防控利差损风险角度,寿险行业或主动进一步调降传统险产品预定利率。若消费者更倾向于固收类产品,则可以关注如平安人寿、新华保险、太平人寿等大品牌的保险公司。

责任编辑:孟俊莲主编:张志伟